Standort:

Deutschland

Dauer der Zusammenarbeit:

2017 - heute

Branchen:

Banken und Finanzen

Mitarbeiter:

Über 150.000

Webseite:

Über den Kunden:

Die Santander-Gruppe wurde 1857 gegründet und ist heute eine der 20 größten Banken der Welt mit Hauptsitz in Spanien. Die Bankengruppe ist in mehr als 10 Ländern Europas sowie Nord- und Südamerika vertreten und betreut weltweit Millionen von Menschen. Die Santander Group zählt zu den technologisch fortschrittlichsten Finanzunternehmen der Welt und ist stets bestrebt, modernste Technologien für ihre Finanzprodukte und -systeme zu nutzen.

Seit dem Jahr 2017 hat sich Infopulse zu einem strategischen Lieferanten von Schlüssellösungen für das Risikomanagement der Santander Consumer Bank AG, der deutschen Niederlassung der Bankengruppe, entwickelt. Infopulse erarbeitete ein umfassendes Portfolio von Lösungen, die darauf abzielen, die Prozesse der Autofinanzierung für Santander zu aktualisieren und zu automatisieren.

Kurzfassung

Ziel: Aufbau einer modernen Lösung für die Abteilung Risikomanagement von Santander als Ersatz für die bestehenden Vorgängerlösungen. Einsatz moderner Technologien und Ansätze für die Architektur von Banklösungen, Entwicklung der Lösung innerhalb der Entwicklungsumgebungen der Bank und Bereitstellung in der privaten Cloud. Einrichtung und Etablierung geeigneter Entwicklungsprozesse und -ansätze (Secure SDLC, Scrum, DevOps, etc.).

Lösung: Entwurf, Entwicklung, Integration, Anpassung und Unterstützung eines Portfolios integrierter Lösungen zur Entscheidungsfindung für die Abteilung Risikomanagement in mehreren Santander-Filialen.

Vorteile:

- Schnellere Entscheidungsfindung, verkürzt von einer Woche auf eine Stunde

- Deutlich geringere Wahrscheinlichkeit für menschliches Versagen

- Deutlich reduzierte TCO

- Schnellere Markteinführungszeit

Gelieferte Dienstleistungen: Kundenspezifische Softwareentwicklung, Implementierung von DevOps-Prozessen, Web-App-Entwicklung, UX/UI-Beratung, Modernisierung von Softwareprodukten

Anforderung

2012 begann die Santander Consumer Bank AG mit der Entwicklung einer modernen, komplexen und funktionalen Lösung zur Automatisierung der Autokredit- und Risikomanagementprozesse. Unsere Lösung hatte die Aufgabe, die Zusammenarbeit mit Händlern, Partnern, Versicherungsgesellschaften, KMUs und Firmenkunden zu erleichtern, die Kredite für den Kauf von Flottenfahrzeugen in großen Mengen benötigen. Der Support von Legacy-Lösungen war zu diesem Zeitpunkt nicht kostendeckend, da ihre Wartung spezielles Fachwissen erforderte, das auf dem Markt fast nicht mehr vorhanden war.

Zudem waren die veralteten Systeme und Ansätze für das Bankgeschäft auf lange Sicht nicht von Vorteil, da die Markt- und Kundenanforderungen eine Optimierung der Arbeit der Risikomanagementabteilung erforderten. Die Entscheidungsfindung und die Kommunikation zwischen den verschiedenen Beteiligten des Einigungsprozesses mussten automatisiert und beschleunigt werden, damit die Genehmigung neuer Kreditlimits schneller erfolgen und andere damit verbundene gemeinsame Bankverfahren verbessert werden konnten.

- Das Hauptziel bestand darin, eine moderne Lösung zu schaffen, die für die nächsten 20 bis 30 Jahre Bestand haben würde, ohne dass es dabei zu Problemen mit der weiteren Skalierbarkeit, Integration, Wartung und Unterstützung kommen würde.

- Die vorhandenen Lösungen von der Stange waren aufgrund mangelnder Anpassungsmöglichkeiten und hoher Supportkosten nicht für das Wachstumsmodell von Santander geeignet. Die entsprechende Lösung musste von Grund auf neu entwickelt werden.

- Das Projekt verlangte ein Spitzenmaß an technologischer Expertise in der Architektur von Bankensystemen.

- Eine wesentliche Anforderung war, dass die ungewöhnlichen Funktionen des Kernbankgeschäfts herausgelöst und in externe Systeme verlagert werden mussten.

- Zusätzlich hatte Infopulse die Aufgabe, eine komfortable funktionale Schnittstelle für eine Entscheidungsplattform und eine Underwriter-Lösung zu entwickeln und alle Anwendungen mit Bank- und externen Systemen zu integrieren.

- Das Team von Infopulse musste im Rahmen dieses Projekts eng mit mehreren Abteilungen von Santander sowie mit den externen Anbietern von Banklösungen zusammenarbeiten, was einen gut abgestimmten Prozess des Kommunikationsmanagements durch das Infopulse-Team erforderte.

- Die Experten von Infopulse arbeiteten in den Entwicklungsumgebungen des Hauptsitzes von Santander, was den gesamten Prozess komplizierter machte, beispielsweise wenn sie Zugang zu Daten und Unternehmensressourcen benötigten.

Lösung

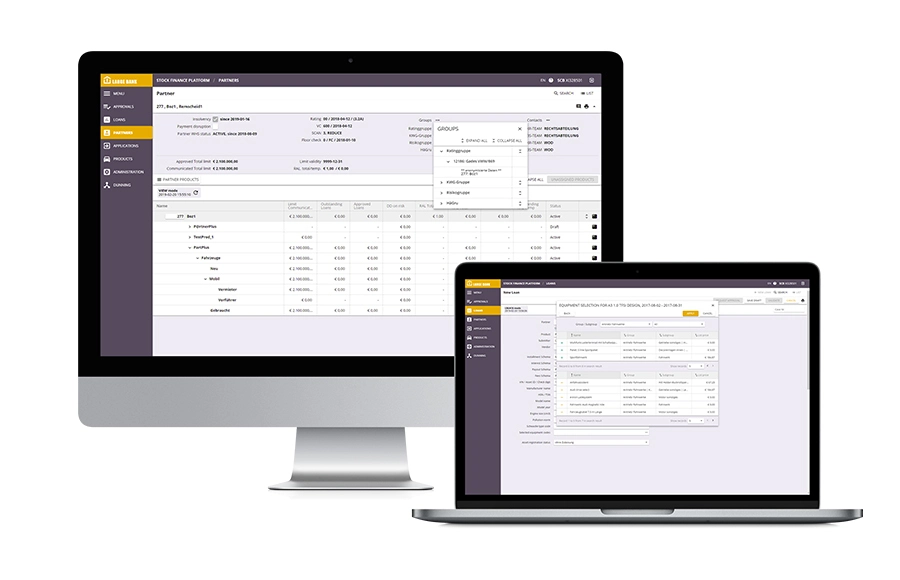

Infopulse hat zusammen mit dem Team von Santander ein komplexes Großhandelsmanagementsystem für die Risikomanagementabteilung von Santander entwickelt. Bei der Entwicklung in einer privaten Cloud wurde die Lösung von Grund auf neu konzipiert, auf einer Microservices-Architektur aufgebaut, in eine große Anzahl bestehender Bankensysteme integriert und auf Skalierbarkeit und Flexibilität für die bevorstehenden Integrationen und das Wachstum ausgerichtet.

Mit einem vielschichtigen Ansatz hat Infopulse Folgendes erreicht und umgesetzt:

- Durchführung einer umfassenden Aktualisierung der alten Kernbankensysteme mit modernen Technologien. Da alle Entscheidungsprozesse vom alten Kernbankensystem auf neue externe Systeme migriert werden mussten, wurde ein Teil der Funktionen des Kernbankensystems neu geschrieben und umfangreich geändert.

- Beschreibung der Algorithmen für die automatische Entscheidungsfindung in enger Zusammenarbeit mit dem Direktor für Risikomanagement von Santander.

- Integration des neuen funktionalen Systems mit dem bestehenden Kernbankensystem, externen staatlichen Registern, anderen Banksystemen und einem maßgeschneiderten CRM für das Partnermanagement, das als vorübergehende Lösung für den Übergang entwickelt wurde. Eine weitere, noch effizientere CRM-Lösung ist bereits in Arbeit.

- Migration von Daten aus mehreren Altsystemen.

- Entwicklung einer speziellen Skript-Metasprache für das Risikomanagement im Automobilgroßhandel. Die Engine für skriptgesteuerte Ausdrücke ist äußerst flexibel und gestattet den Risikoexperten, eine Vielzahl von Parametern zu erstellen und einzustellen, indem sie spezifische programmierte Anweisungen mit entsprechender Leichtigkeit verwenden. So können die Risikoexperten von Santander die Ergebnisse filtern, um Entscheidungen auf Einzelfallbasis zu treffen.

- Entwicklung der modernen, benutzerfreundlichen UX/UI.

- Erstellung einer Schnittstelle, die den automatischen Import von Antragsformularen und Transaktionen in das System zur Verwaltung von Krediten und Anträgen ermöglicht, wobei diverse Datenformate in ein einheitliches Systemformat übersetzt werden.

- Integrierte Funktionen zum vorzeitigen Einzug von Forderungen mit Erinnerungen an Kreditfristen und Frontend für Händler und Bankpartner.

- Implementierung von Mandantenfähigkeit, damit die Lösung in anderen Banken der Santander Group in jedem Land eingesetzt werden kann.

- Implementierung von Agile/Scrum-Ansätzen sowie Einrichtung von DevOps-Prozessen zur Beschleunigung der Lieferung.

Weitere Lösungen

Integration eines Terminplaners für die

Kreditbearbeitung. Dieser

ermöglicht es, den Zeitpunkt der Bearbeitung für verschiedene Antragsarten von

verschiedenen Kunden zu konfigurieren. So lässt sich die Auslastung bei der

Bearbeitung großer Mengen von Krediten besser verteilen und verringern.

Entwicklung eines optimierten automatisierten Prozesses mit einem separaten benutzerdefinierten Ablauf für die

Verwaltung von Großhandelskrediten für einen bestimmten Kunden. Dieser

vollautomatische Prozess ermöglicht es, einen Kredit für den Kunden anzulegen,

seinen Typ zu modifizieren/ändern oder ihn zu kündigen, wobei Aktionen und

Entscheidungen auf der Grundlage einer Vielzahl von Parametern durchgeführt

werden.

Einführung eines brandneuen Kredit-Frontoffice-Systems

zur Verbesserung der Zusammenarbeit mit Santander-Kunden.

- Dieses nutzt die aktuellsten Frontend-Technologien und Software-Architekturen und bietet eine moderne, schlanke Benutzeroberfläche.

- Und es optimiert und automatisiert die Krediteinreichung, -verwaltung, -bearbeitung und -überwachung für Santander-Kunden erheblich.

- Alle erforderlichen Daten zu Darlehen und deren Status werden über intuitive, benutzerfreundliche Dashboards angezeigt.

- Verwaltung mehrerer Kredite gleichzeitig möglich

- Es unterstützt zudem die Zusammenarbeit mehrerer Benutzer in Echtzeit, was die Kreditbearbeitung erheblich beschleunigt, den Händlern Zeit spart und Fehler ausschließt.

Technologien

Andere Fakten

20+ FTE

Teamgröße

Seit 2017

Projektlaufzeit

Scrum/ DevOps

Methoden

Stunde anstatt Woche

Schnellere Problemlösung

Ergebnis

In enger Zusammenarbeit mit dem Santander-Team hat Infopulse ein modernes Risikomanagementsystem für die automatisierte Bearbeitung von Großkunden- und Kreditanträgen entwickelt, welches Santander eine Reihe von Vorteilen bringt:

- Die Zeit, die für die Entscheidungsfindung benötigt wird, wurde von einer Woche auf eine Stunde reduziert.

- Die Wahrscheinlichkeit menschlichen Versagens wurde deutlich gesenkt.

- Eine beschleunigte Kundenbetreuung, die die Anzahl der bearbeiteten Kreditanträge erhöht, die Kundentreue verbessert und das Umsatzwachstum ankurbelt.

- Eine viel bessere Markteinführungszeit.

- Erheblich niedrigere Kosten für Lizenzierung, Integration und Wartung im Vergleich zu bestehenden Softwareprodukten auf dem Markt.

- Ein einfacher Support mit verbesserter Skalierbarkeit, minimalen Risiken und geringen Kosten für die Wartung ist gewährleistet.

- Santander kann diese Lösung als White-Label anbieten und an andere Unternehmen und Partner weiterverkaufen.

Das Projekt wurde im Jahr 2019 erfolgreich umgesetzt. Für die Santander AG übernimmt Infopulse die Weiterentwicklung und den Support der Lösung. Des Weiteren übernimmt Infopulse die Implementierung dieser Lösung für andere Partner von Santander als Banking-as-a-Service (BaaS) mit einer veränderten Systemarchitektur, die an die lokalen Prozesse und Umgebungen angepasst ist.

Verwandte Services

Wir haben eine Lösung für Ihre Anforderungen. Senden Sie uns einfach eine Nachricht, und unsere Experten werden sich so schnell wie möglich mit Ihnen in Verbindung setzen.

Vielen Dank!

Wir haben Ihre Anfrage erhalten und werden Sie in Kürze kontaktieren.