Wie geht man bei der Entwicklung einer Software für das Kreditrisikomanagement vor?

Wie können Banken die Arbeitsabläufe im Kreditrisikomanagement digitalisieren? Sollten sie Softwarelösungen von etablierten Anbietern erwerben oder eine Plattform für das Kreditrisikomanagement komplett neu entwickeln? In diesem Beitrag geben wir einen Überblick über die heute verfügbaren Ansätze und analysieren die greifbaren Ergebnisse, die eine solche Umstellung auf der Grundlage unserer praktischen Erfahrungen bringt.

Warum schneidet ältere Software für Kreditrisikomanagement schlecht ab?

Rund 75 % der Unternehmen begannen bereits vor der COVID-19-Pandemie mit der Digitalisierung des Kreditrisikomanagements, angetrieben durch die folgenden Marktkräfte:

- Die Erwartungen von Investoren, Geschäftspartnern und Kunden an neue Lösungen

- Neue, strengere Vorschriften für das Risikomanagement

- Innovationen der Wettbewerber

- Erhöhter Kosten-/Renditedruck durch FinTechs

- Die technologische Störung der traditionellen Geschäftsmodelle der Branche durch neue digitale Anbieter.

Eine der größten Wettbewerbsbedrohungen für alte Banken ist die wachsende Zahl der reinen Digitalbanken. The Insider Intelligence berichtet, dass die Marktdurchdringung bei der erwachsenen US-Bevölkerung im Jahr 2021 bei 11,4 % liegt und bis 2025 auf fast 20 % ansteigen wird.

Sieht man von den Marktkräften ab, so sind den herkömmlichen Ansätzen für das Kreditrisikomanagement zahlreiche Grenzen gesetzt, unter anderem:

- Langsame "Time to Decision" und "Time to Cash" aufgrund manueller und papiergestützter Prozesse und begrenzter Ressourcenkoordinierung zwischen verschiedenen Bankeinheiten.

- Einhaltung von Bestimmungen: Die Bestimmungen für finanzielle und nicht-finanzielle Kredite werden in den einzelnen Ländern immer umfangreicher und vielfältiger. Die Banken werden von den Behörden verpflichtet, bei der Aufdeckung von illegalen und unethischen Finanztransaktionen, Geldwäsche und Betrug mitzuwirken und die Steuererhebung zu erleichtern. Ohne die Integration moderner Regulierungstechnologien ist es für alte Banken schwierig, neu entstehende Vorschriften dieser Art zu erfüllen.

- Hohe Betriebskosten und geringe Leistung: Manuelle Datenerfassung und -verarbeitung, datenbasierte Risikoanalyse, Entscheidungsfindung und Reporting kosten viel Zeit und Personal.

- Unvollständige Risikobetrachtung: Begrenzte Datenquellen ermöglichen keine genauen Risikobewertungen, und die Daten sind nicht schnell genug verfügbar, um auf Marktveränderungen zu reagieren. Ein solides Datenmanagement mit traditionellen und alternativen Datenquellen kann die Qualität der Risikobewertung erheblich verbessern.

- Probleme bei der Datenverwaltung: nicht ausreichend automatisiert und standardisiert, Altsysteme bieten unterschiedliche Datendefinitionen für verschiedene Abteilungen (z. B. Geschäfts-, IT- und Risikoabteilungen), was zu Dateninkonsistenz, Problemen beim Auffinden des richtigen Datensatzes, bei der Identifizierung des neuesten Datensatzes usw. führt.

- Keine einheitliche und konsistente Informationsquelle aufgrund menschlicher Faktoren, inkonsistenter Kreditübernahmeprozesse oder unterschiedlicher Risikodatenquellen.

Es ist an der Zeit, das Kreditgeschäft in der Zeit nach der Pandemie auf eine wirtschaftliche Erholung auszurichten. Die meisten Banken sind sich heute über die Dringlichkeit der Modernisierung von Altsystemen im Klaren. Die Frage ist, wie die erforderlichen Änderungen innerhalb der verfügbaren Zeit und des verfügbaren Budgets umgesetzt werden können.

Ansätze zur Automatisierung des Kreditrisikomanagements

Kreditinstitute stehen vor der Herausforderung, eine geeignete Strategie und geeignete Instrumente für die Verbesserung ihres Risikomanagement-Workflows zu wählen. Zwei Hauptansätze sind der Kauf eines fertigen Produkts von einem Drittanbieter und die komplette Neuentwicklung einer individuellen Lösung. Lassen Sie uns einen genaueren Blick auf die Vor- und Nachteile der einzelnen Ansätze werfen.

Kauf einer Anbieterlösung

Um die Risikobewertung und das Risikomanagement zu automatisieren, kann eine Bank eine vorgefertigte Lösung integrieren und die Standardfunktionalitäten an ihre spezifischen Bedürfnisse und Prozesse anpassen. Laut dem Global Banking & Finance-Bericht wurde der Softwaremarkt für das Kreditrisikomanagement im Jahr 2021 auf 962,35 Millionen US-Dollar geschätzt und wird bis 2028 mit einer durchschnittlichen Wachstumsrate von 6,23 % wachsen. IBM, Oracle, SAP, SAS, Experian, Misys, Fiserv, Kyriba, Active Risk und Pegasystems sind führend auf dem Markt.

Im Kern beruhen solche Lösungen auf verschiedenen Risikobewertungsmodellen, die Daten aus bestimmten Quellen erfassen und sie anhand eines vordefinierten Risikobewertungsmodells verarbeiten. Auf der Grundlage der Ergebnisse dieser Berechnungen gibt das System die Kreditrisikobewertung und die Entscheidung für jeden Bewerber aus. Aus Unternehmenssicht gibt es einige wesentliche Vorteile von Anbieterlösungen für das Kreditrisikomanagement:

- Geringere Vorabinvestitionen

- Die niedrigeren Gesamtinvestitionskosten (Total Cost of Investment, TCO)

- Kürzere Markteinführungszeit.

Solche Systeme automatisieren die Datenverarbeitungsroutine und beschleunigen die Entscheidungsfindung. Kreditspezialisten müssen keine Daten sammeln und Risiken manuell berechnen. Die Anbietersysteme haben jedoch gravierende Nachteile und Probleme, unter anderem:

- Begrenzte Datenquellen

- Intransparenter Mechanismus zur Risikobewertung

- Schwierige Integration mit dem Kernbankensystem

- Mangelnder Support und langsame Bearbeitung von Wartungsanfragen

- Kostspielige Anpassungen an die Bedürfnisse und Anforderungen der Bank, vergleichbar mit der Erstellung einer komplett eigenen Lösung.

Dieser Ansatz eignet sich für die Kreditvergabe an Privatkunden, wo die Risikobewertung einheitlich und standardisiert ist. Wenn die Bank Flexibilität bei der Bereitstellung von Services für verschiedene Kundensegmente benötigt oder spezielle Kreditprodukte für verschiedene Branchen anbietet, würde eine vorgefertigte Anbieterlösung höchstwahrscheinlich keine Personalisierungs- und Anpassungsmöglichkeiten bieten, um all diese Besonderheiten zu berücksichtigen.

Ein weiteres Problem kann sich ergeben, wenn eine Bank mit B2B-Kunden im Rahmen eines Banking-as-a-Service-Modells zusammenarbeitet und die Software an den jeweiligen B2B-Partner angepasst werden muss. Solche Banken sollten sich für maßgeschneiderte Lösungen entscheiden.

Maßgeschneiderte Lösung für das Kreditrisikomanagement

Alternativ kann eine Bank eine speziell auf ihr Geschäft zugeschnittene Lösung in einer internen IT-Abteilung entwickeln oder einen Softwareentwicklungsdienstleister beauftragen. Auf den ersten Blick mag es teurer und langwieriger erscheinen, dies umzusetzen. Diese Investitionen sind jedoch durch Folgendes gerechtfertigt:

- Vollständige Kontrolle durch einen gut geschriebenen Code und erweiterte Datensicherheit

- Bessere Skalierbarkeit bei künftigem Wachstum

- Benutzerfreundlichkeit und Wartung

- Erhebliche Reduzierung der Betriebskosten und des Aufwands

Die Entwicklung kundenspezifischer Bankensoftware hat auch ihre Nachteile:

- Längere Bereitstellungs- und Integrationszeiten im Vergleich zu vorgefertigten Lösungen

- Höhere Investitionskosten

- Probleme bei der Suche nach einem Auftragnehmer für die Softwareentwicklung mit einschlägigem Fachwissen.

Da beide Ansätze ihre jeweiligen Vor- und Nachteile haben, kann es schwierig sein, zu entscheiden, welcher Ansatz im Einzelfall besser ist. Die Analyse aller Entscheidungsfaktoren kann zur Festlegung der geeigneten Strategie beitragen.

Wie kann das "Buy vs. Build"-Dilemma gelöst werden?

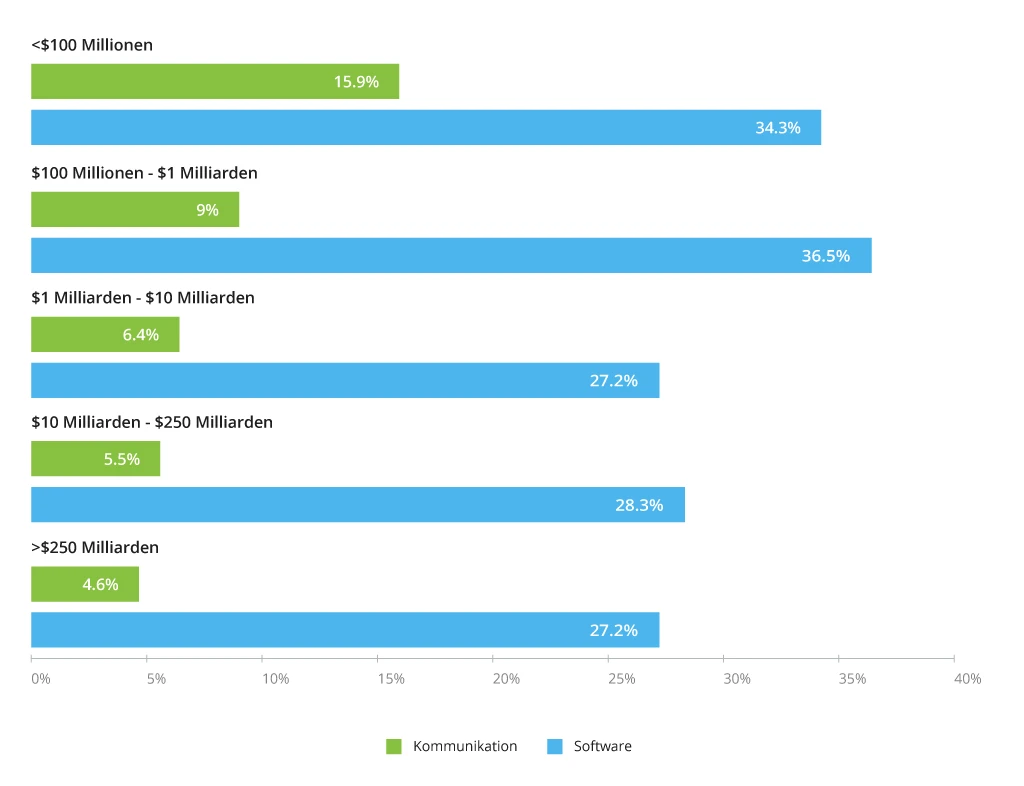

Die Banken geben zwischen 27,2 % und 36,5 % ihres IT-Budgets für Software aus, einschließlich Lösungen für das Kreditrisikomanagement:

Art der IT-Ausgaben als Anteil an den gesamten IT-Ausgaben

Jede neue Investition in Softwarelösungen erfordert eine gründliche Analyse unter Berücksichtigung möglicher Ausfallrisiken. Die Recherche im Vorfeld einer Investition hilft, sich einen Überblick über die verfügbaren Optionen zu verschaffen, sie mit den Anforderungen der Bank abzugleichen und schließlich die optimale Wahl zu treffen.

Die Recherche vor der Investition in eine Kreditrisikomanagement-Software umfasst die folgenden Schritte:

- Skizzieren Sie Ihre Anforderungen an die zukünftige Lösung und den geschäftlichen Nutzen, den sie bringen soll. Verschaffen Sie sich ein umfassendes Verständnis für die Herausforderungen, die Sie lösen möchten.

- Überlegen Sie, wie viel Kapital, Zeit und Personal Sie in Ihre künftige Kreditrisikomanagement-Plattform investieren können.

- Analysieren Sie die verfügbaren Anbieterlösungen und prüfen Sie, ob eine davon mindestens 80 % Ihrer Anforderungen erfüllt. Wie entscheidend sind die fehlenden 20 %? Gibt es eine Möglichkeit, diesen Mangel auszugleichen?

- Fordern Sie von Softwareentwicklungsdienstleistern Angebote für die Entwicklung des Systems gemäß Ihren Projektspezifikationen an. Analysieren Sie die eingeholten Angebote im Hinblick auf Entwicklungszeit und -kosten, die einschlägige Erfahrung des Teams bei der Erstellung ähnlicher Lösungen und die Art und Weise, wie es Ihre Anforderungen bewertet und vermittelt.

- Stellen Sie eine Auswahlliste der potenziellen Anbieterlösungen und individuellen Entwicklungsvorschläge auf, vergleichen Sie sie und treffen Sie Ihre endgültige Entscheidung.

Eine solche Analyse auf Seiten der Bank erfordert Zeit und Mühe. Das Risiko, sich für die falsche Strategie oder den falschen Dienstleister zu entscheiden, wird dadurch jedoch erheblich verringert.

Hier finden Sie einen kurzen Bewertungsrahmen zum Thema "Build or Buy", der Ihnen weiterhelfen soll. Die Kombination dieser Kriterien kann Ihnen zeigen, welchen Weg Sie in Ihrer speziellen Situation einschlagen sollten:

Bewertungsrahmen "Build or Buy"

Kriterien

Wann ist eine individuelle Lösung sinnvoll?

Wann sollte man eine Anbieterlösung kaufen?

Unverzichtbare Eigenschaften

Es gibt kein Produkt auf dem Markt, das mindestens 80 % Ihrer funktionalen und technischen Anforderungen erfüllt.

Ein auf dem Markt befindliches Standardprodukt erfüllt mindestens 80 % Ihrer Anforderungen.

Markteinführungszeit

Es gibt keine enge Frist für die Markteinführung.

Sie brauchen so schnell wie möglich ein gebrauchsfertiges Produkt. Eine schnelle Markteinführung hat für Sie oberste Priorität.

Technische Fähigkeiten und Kenntnisse

Sie haben eine erfahrene IT-Abteilung im Haus oder sind bereit, einen Softwareentwicklungsdienstleister mit der Erstellung und langfristigen Pflege der Lösung zu beauftragen.

Es gibt kein internes technisches Know-how, um eine maßgeschneiderte Lösung zu entwickeln. Die Beauftragung eines Softwareentwicklungsdienstleisters geht über das verfügbare Budget hinaus.

Innovationsgrad

Die digitale Strategie Ihres Unternehmens stößt an technologische Grenzen, die mit den verfügbaren Lösungen von Drittanbietern nicht erreicht werden können.

Ihr Unternehmen plant oder hat keine Ressourcen, um Innovationen voranzutreiben und sie zu einem Wettbewerbsvorteil zu machen.

Kostenanalyse

Sie haben ein klares Bild von allen anfänglichen, laufenden und versteckten Kosten der erforderlichen Lösungsentwicklung, und es passt zu Ihren Ressourcenmöglichkeiten.

Die von einem Softwareanbieter angebotenen Lizenzmodelle sowie die Kosten für Wartung und Upgrades passen viel besser zu Ihrem begrenzten Budget als die Kosten für ein individuelles Entwicklungsprojekt.

Die Analyse Ihrer Anforderungen und der verfügbaren Optionen wird Ihnen helfen, den richtigen Ansatz zu wählen. Klarheit über die Anforderungen, klar definierte Ziele und ein umfassender Überblick über die verfügbaren Lösungen sind eine solide Grundlage für jede erfolgreiche Initiative zur digitalen Transformation.

Unser Fall: Risikomanagementlösung für Autofinanzierungen im Großkundengeschäft

Von der Theorie zur Praxis: Hier finden Sie unsere praktischen Erfahrungen bei der Entwicklung eines maßgeschneiderten Risikomanagementsystems für Großkunden von Grund auf.

Unser Kunde, eine der 20 größten Banken der Welt, wollte seine Autofinanzierungsprozesse für große Autohändler, Versicherungsgesellschaften, KMUs und andere Firmenkunden auf dem deutschen Markt modernisieren. Nach erfolglosen Versuchen, fertige Anbieterlösungen zu adaptieren, beschloss das Unternehmen, ein maßgeschneidertes System von Grund auf zu implementieren. Zu den Zielen gehörten die Straffung des Entscheidungsprozesses, die Verringerung des manuellen Aufwands und der Betriebskosten sowie die Optimierung der Interaktion zwischen allen am Schlichtungsprozess Beteiligten.

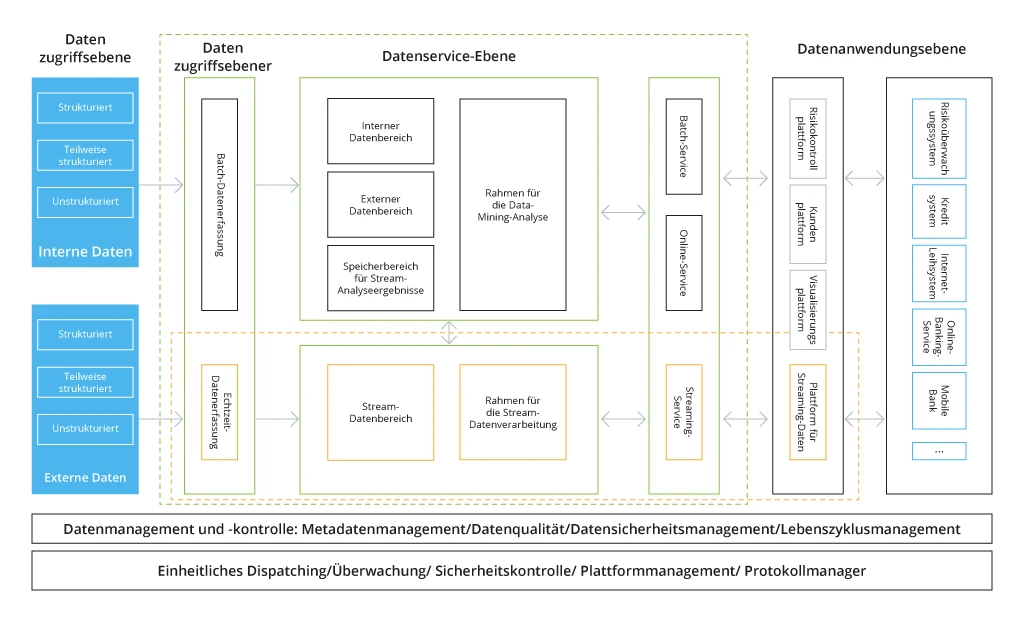

Nach einer eingehenden Anforderungsanalyse entwickelte das Infopulse-Team ein komplexes Großhandelsmanagementsystem, das auf einer Microservices-Architektur basiert und in einer privaten Cloud gehostet wird. Die Lösung für das Kreditrisikomanagement war ein Teil dieses Systems und musste eng mit den anderen Komponenten integriert werden. Eine unserer Herausforderungen bestand darin, eine skalierbare Architektur zu entwerfen, die sich reibungslos in bestehende und künftige Bankensysteme integrieren lässt und mindestens für die nächsten 25 bis 30 Jahre lebensfähig bleibt.

Ein solches System erforderte eine komplexe, mehrschichtige Infrastruktur, wie im folgenden Beispiel dargestellt:

Wir schufen buchstäblich einen virtuellen Arbeitsplatz für Risikoanalysten mit einer anpassbaren, benutzerfreundlichen Schnittstelle. Das Ergebnis war eine 10-fach niedrigere Gesamtbetriebskostenbelastung (TCO) im Vergleich zu anderen auf dem Markt befindlichen Lösungen, eine 40-fach schnellere Entscheidungsfindung und eine 6-fach geringere Wahrscheinlichkeit für menschliche Fehler. In unserer ausführlichen Fallstudie finden Sie weitere Informationen zu diesem Projekt.

Fazit

Das Risikomanagement im Kreditgeschäft bestimmt dessen gesamte Rentabilität und betrifft zahlreiche Prozesse, die über die Genehmigung von Kundenanträgen hinausgehen. Sie ist eng mit den übrigen Vorgängen im Lebenszyklus von Kreditprodukten verknüpft und bestimmt die Qualität der Entscheidungen, die gegenüber potenziellen und bestehenden Kunden und Gegenparteien getroffen werden.

Eine künftige Risikomanagementlösung sollte die Funktionalitäten und Anforderungen aller beteiligten Bankbereiche abdecken. Je genauer Sie Ihre Anforderungen, Ziele und gewünschten Ergebnisse verstehen und dokumentieren, desto größer sind die Erfolgschancen Ihrer zukünftigen Lösung. Im Folgenden finden Sie einige weitere Empfehlungen, die Ihnen helfen werden, eine effektive Lösung für das Kreditrisikomanagement zu erhalten, die den Anforderungen und dem Budget der Bank entspricht:

- Definieren und dokumentieren Sie klar die gewünschten Funktionen und technischen Anforderungen für die zukünftige Lösung.

- Skizzieren Sie die Zeit-, Budget- und Personalressourcen, die Ihr Unternehmen bereit ist, zu investieren.

- Recherchieren Sie vor der Investition, indem Sie alle auf dem Markt erhältlichen Softwarelösungen für das Kreditrisikomanagement untersuchen, um festzustellen, ob diese Ihren Erwartungen entsprechen.

- Fordern Sie von Softwareentwicklungsdienstleistern Angebote für die Entwicklung einer maßgeschneiderten Lösung an.

- Erstellen Sie eine Auswahlliste potenziell geeigneter Angebote und treffen Sie die endgültige Auswahl auf der Grundlage des oben genannten Bewertungsrahmens.

Unabhängig davon, ob Sie sich für eine fertige Lösung entscheiden oder ein maßgeschneidertes System von Grund auf entwickeln, ist eine enge Zusammenarbeit zwischen den wichtigsten Fachleuten des Kunden und den Spezialisten für die Entwicklung (oder die Anpassung) unerlässlich. Es hilft den Entwicklern, die Anforderungen des Kunden besser zu verstehen, und der Kunde erhält mit größerer Wahrscheinlichkeit das erwartete Ergebnis.

Fundiertes technisches Know-how bei der Entwicklung von Bank- und Finanzlösungen ist ein weiterer entscheidender Erfolgsfaktor bei der Auswahl eines Entwicklungsdienstleisters für Ihre Kreditrisikobewertungslösung.

Die Entwicklung von maßgeschneiderten Softwarelösungen für das Bank- und Finanzwesen ist einer der Kernkompetenzen von Infopulse. Wir helfen Ihnen, Ihre Kreditrisikoprüfung zu digitalisieren und die Kundenzufriedenheit durch schnelle und effiziente Entscheidungen zu verbessern.

![Credit Risk Management Software Development [banner]](https://www.infopulse.com/uploads/media/how-to-approach-the-development-1920x528.webp)

![SW Maintenance [thumbnail]](/uploads/media/thumbnail-280x222-the-importance-of-software-maintenance.webp)

![Power Apps Licensing Guide [thumbnail]](/uploads/media/thumbnail-280x222-power-apps-licensing-guide.webp)

![Azure Backup for SAP HANA databases [Thumbnail]](/uploads/media/thumbnail-280x222-azure-backup-the-most-suitable-solution-for-sap-hana-databases.webp)

![API Management Platforms Guide [thumbnail]](/uploads/media/thumbnail-280x222-api-management-platform-as-an-integral-part-of-your-api-strategy.webp)

![Migration to Power BI [thumbnail]](/uploads/media/thumbnail-280x222-a-guide-to-power-bi-igration-5-stages-to-follow.webp)

![Robotic Invoice Process Automation [thumbnail]](/uploads/media/automating-invoicing-with-rpa-280x222.webp)

![Developing Healthcare Software [thumbnail]](/uploads/media/thumbnail-280x222-what-to-expect-when-developing-digital-health-solutions.webp)

![Digital Alignment Challenges [thumbnail]](/uploads/media/thumbnail-280x222-challenges-to-digital-alignment-and-digital-workplace.webp)

![Digital Alignment Drivers [thumbnail]](/uploads/media/thumbnail-280x222-the-top-forces-driving-digital-alignment.webp)

![SAP SuccessFactors Learning Solution [thumbnail]](/uploads/media/thumbnail-280x222-sap-successfactors-learning-solution.webp)